Die Konsequenzen der Euro-Rettung

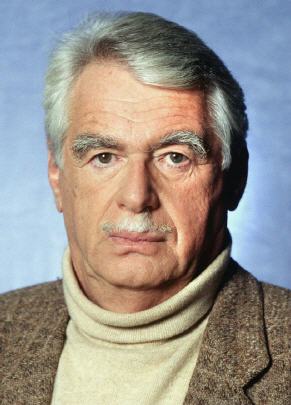

Prof. Dr. Wilhelm Hankel spricht Klartext

Prof. Dr. Wilhelm Hankel, ein Euro-Kläger der ersten Stunde, fasst die Folgen von ESM, Fiskalpakt und Bankenunion zusammen. Die Euro-Rettung verfestigt und erweitert die Krise. Europa wird zum “kranken Mann der Weltwirtschaft“. Erst die Abschaffung des Euro beendet die Krise und verhindert den Zerfall der EU.

Europas Integration stand vom ersten Tage an unter dem Primat der Wirtschaft: Montanunion, Wirtschaftsgemeinschaft, Währungsabkommen (wie das EWA von 1958 und das EWS von 1979) verlangten die Einhaltung wirtschaftlicher Regeln und Gesetze. Politik wie Rechtsakte dieses Prozesses konnten diese nicht ignorieren, und taten es (von gewichtigen Ausnahmen wie Agrarmarkt, Airbus und Einzel-Subventionen) auch nicht. Dies ist mit der Währungsunion und ihrer Gemeinschaftswährung für 18 der 27 EU-Staaten grundlegend anders geworden.

Mit Einführung des Euro

- verschwanden für alle Eurostaaten marktgerechte Geldpreise und -kosten (Kreditzinsen, Wechselkurse)

- wurden durch Rechtsbrüche bislang verbindliche Stabilitäts-Regeln (Stabili-tätspakt, No-Bail-Out-Klausel, Beschränkung der EZB auf Inflationsbekämp-fung) aufgehoben

- und über den zunächst mit der Euro-„Rettung“ betrauten ESFF der für unser Rechts-und Marktwirtschaftssystem unaufhebbare Grundsatz der Haftung für eigenes Verschulden außer Kraft gesetzt.

Mit dieser Trias werden die Grundlagen von Rechtsstaat und Marktwirtschaft in Frage gestellt. Die Währung wird Selbstzweck. Sie steht über Demokratie, dem Selbstbestimmungsrecht der europäischen Völker und deren Bürgerrechten.

Das neue „Europa“, das jetzt auf den Trümmern einer bürgerlichen Gesell-schaft errichtet wird, ist nicht das alte der Gründungsväter: Konrad Adenauer, Alcide de Gasperi und Robert Schuman. Es ist nicht mehr das Gegenmodell zur damaligen Sowjet-Union, sondern zwei Jahrzehnte nach deren Untergang ihr Klon: zentralistisch, undemokratisch, planwirtschaftlich, kafkaesk!

Die Politik der Euro-„Rettung“ über fortlaufende Rechtsbrüche, Außerkraft-setzung des Verantwortungs- uns Subsidiaritätsprinzips („Jeder helfe sich selbst, ehe er Hilfe von oben fordert“) und Verfälschung von Marktprozessen wird jetzt über die neuen EU-Instrumente EMS, Fiskalpakt und Bankenunion institutiona-lisiert. Die Folgen und absehbaren Schäden sind verheerend. Was als Geldkrise begann, endet als tiefgreifende und anhaltende Sozialkrise – nicht nur in den Krisenländern (wo sie bereits eingetreten ist), sondern auch bei den Rettern. Denn ihnen steht mit der Überforderung ihrer Finanzkraft, mit Inflation, Steuer-überdruck und wirtschaftlichem Rückschritt das Ende ihres wirtschaftliches Fortschritts und ihres sozialen Friedens bevor. Die EU stellt sich mit ihrem Projekt der Euro-„Rettung“ selber in Frage. Daran wird sie zerbrechen.

Endemische Inflationsgefahr

Aus der zeitlich und betragsmäßig begrenzten Hilfe des ESFS wird (sogar ohne weitere formale Rechtsbrüche) eine unbegrenzte. Der neue Super-Fonds (seine Kapitalausstattung übertrifft die der EZB um das140 fache, der Deutschen Bun-desbank um das 70fache, der Deutschen Bank um das Fünfzigfache!) kann „bei Bedarf“ Nachschüsse einfordern.

Der mit Indemnität ausgestattete deutsche Gouverneur kann jeder Erhöhung der deutschen Leistung - folgenlos für ihn, aber nicht für Deutschlands Staatsfinanzen - zustimmen. Deutschlands Obligo könnte sich bei Ausfall weiterer wichtiger Einzahler (derzeit sind es „nur“ die Krisen-länder) verdoppeln und mehr als das. Das wären dann statt der im ESM-Vertrag festgelegten Höchstsumme von 190 Mrd Euro (über 70 Prozent des Bundes-Jahressteueraufkommens) 380 Mrd Euro und mehr. Der BMF könnte seine (gesetzlich vorgeschriebene) „mittelfristige Finanzplanung“ sowie seine ab 2016 grundgesetzlich verankerte „Staatsschuldengrenze“ abschreiben.

Die Verpflichtungen aus dem ESM-Vertrag sind weder kalkulierbar noch tragbar. Sie engen die Budget-Kompetenz des deutschen Parlaments nicht ein, sie heben sie der Sache nach auf. Die viel zitierte „Staatsschuldentragfähigkeit“ gilt nicht für die überschuldeten Krisenländer der Euro-Zone, auch für ihre Retter. Sie ist längst erreicht, wenn nicht überschritten.

Die „Alternativkosten“ des ESM sind nicht zu berechnen – was könnte mit Summen zwischen 190 und 380 Mrd Euro nicht alles für Volkswirtschaft und Bürger hierzulande getan bzw. an Steuerbelastung gemindert werden!

Der Einsatz des ESM im Dienste der Banken-Rettung (ihrer Rekapitalisierung) lässt sich weder rechtlich noch „ordnungspolitisch“ rechtfertigen. Er schafft das Konkursrecht für die Kreditwirtschaft ab, finanziert Staatsgeschenke (wem ge-hören nach ihrer Rettung die Banken?), verletzt die Rechte der Alt-Aktionäre der geretteten Banken (wem gehören nach der Kapitalaufstockung deren neue Aktien?) und vereinnahmt als gefräßiger Leviathan mit seiner Geldbeschaffung (1,2 Billionen Euro für 700 Mrd Stammkapital bei einem Ausleihvolumen von 500 Mrd Euro) Europas Finanzmärkte im Dienst der EU. Ihre traditionellen Nutzer: Staaten, Kommunen, Unternehmen tragen die Folgen und Kosten.

Dazu kommt, dass die Europäische Zentralbank (EZB) vor und neben dem EMS in Sachen Euro-„Rettung“ als Hausbank der EU fungiert über „TARGET 2“ (bisher rund 0.8 Billionen Euro) und Ankauf von Schrottanleihen (bisher 0.2 Billionen Euro). Mit ihrem zusätzlichen Refinanzierungsfenster (von weiteren 1,1 Billionen Euro) hat sie in kürzester Frist 2 Billionen Euro zusätzlicher Liquidität und zusätzlichen Inflationspotentials geschaffen. Die Inflation in Europa droht endemisch zu werden. Nur die Krise verhindert derzeit, dass sie offen ausbricht!

Kontraproduktive Ziele, unfairer Lastenausgleich

Die mit dem Fiskalpakt angestrebte Haushalts-Konsolidierung widerspricht dem angestrebten Ziel der Wachstumsförderung. Beides zusammen und gleichzeitig kann nicht erreicht werden. Sparen in der Krise kann die Haushalts-Defizite der Krisenländer nicht beseitigen, dagegen die Misere an ihren Arbeitsmärkten (besonders unter der Jugend) nur vergrößern.

Die Ziele des Fiskalpaktes sind nur im Aufschwung, nicht in der Krise zu verwirklichen: notwendig sind staatliche Mehr-Einnahmen, keine Ausgabe-Kürzungen. Man baut ein Potemkinsches Dorf, bei dem nicht einmal die Fassade täuscht.

Ziel der Bankenunion ist eine europäische Bankaufsicht (statt der nationalen und der EBA in London) sowie eine europäische Einlagensicherung statt der natio-nalen. Auch wenn unstrittig ist, dass beides (vor allem außerhalb Deutschlands) verbessert werden kann – und muss – die geplante Europäisierung garantiert weder höhere Effizienz noch faire Verteilung der Lasten. Im Gegenteil: Der Aufbau eines leistungsfähigen Kontrollapparates verschlingt Zeit, die nicht mehr besteht. Den Banken wird (und muss) geholfen (werden), ehe die geplanten Kontrollen greifen, was vielleicht sogar die geheime Absicht ist.

Ein unfairer Ausgleich der Lasten ist programmiert. Den Banken in den Krisenländern muss sofort und stärker geholfen werden als in den (noch) gesunden. Der Grundfehler der Währungsunion: das „moral hazard“ (die Belohnung des Fehlverhaltens) wird nochmals verstärkt.

Dabei zeigt der Fall des kleinen Island, wie sich ein Land ohne Euro erfolgreich selber aus dem Sumpf der Krise heraus arbeiten kann. Es hat seine Währung abgewertet und seine Banken (alle!) Konkurs gehen lassen, seine Sparer wurden national geschützt (zu Lasten des Haushalts). Das Land weist heute (2012) die höchste Wachstumsrate in Europa auf: 2,5 Prozent.

FAZIT: Nur die Auflösung der Währungsunion beendet die Krise. Die EU steht vor der Alternative: Kapitalflucht und De-Konvertibilisierung des Euro – oder Rückbildung der Währungs- zu einer Wechselkursunion à la früherem EWS oder EWA.

Die Flucht aus dem Euro in „totes Kapital“ (Gold, Sachwerte, fremde Währun gen) wird wegen der Unglaubwürdigkeit der Euro-„Rettung“ eskalieren. Europa, auch Deutschland, verliert das Kapital, das es für den Erhalt seines Lebensstandards, seinen sozialen Frieden und Fortschritt und seine Zukunft braucht. Jetzt, in der Krise, flammen die alten Gegensätze zwischen Kapital und Arbeit wieder auf und nehmen als neue Protestbewegungen an Schärfe zu.

Die EU hat nur die Wahl, den Euro gem. Art 64 AEUV in seiner Konvertierbar-keit zu beschränken, um die (sonst irreversible) Kapitalflucht zu stoppen, was für das Exportland Deutschland eine Katastrophe wäre - oder zum Modell der Wechselkursunion der Vor-Euro-Jahre zurück zu kehren, die ihrerseits regionale Subsysteme von Welt-Systemen wie Goldstandard und Bretton Woods waren. Es gibt keine Alternative zu nationalem Geld und realistischen (statt in einer Gemeinschaftswährung „unvereinbarer“ Partnerländer eingefrorenen) Wechsel-kursen.

Nur mit nationaler Geld- und Budget-Hoheit sind die heutigen Euroländer in der Lage, ihre Krise (eine Folge des Euro!) effizient und so schmerzfrei wie möglich für Land und Bürger zu lösen. Island beweist es.

Download

Den Gastkommentar können Sie hier im PDF-Format [558 KB] herunterladen.

Mehr Informationen:

War dieser Artikel für Sie hilfreich?

|

|

|

|

|

Bitte bewerten Sie diese Seite durch Klick auf die Symbole.

Zugriffe heute: 3 - gesamt: 13463.